Китайские машины стали лучше и дороже, а продажи в России сильно упали. Есть ли у них будущее? - «Brilliance»

Развитие Китая, как промышленное, так и общеэкономическое, приводит к вполне закономерным результатам. Рост уровня жизни и технологий постепенно приближает запросы китайских потребителей к западным и европейским – а автомобильная индустрия на эти запросы вполне готова отвечать, но подкрепляя эту работу ответной ценовой политикой. В России же парадигма восприятия сменяется медленнее: постепенный сдвиг в сторону признания роста качества не спешит сопровождаться готовностью за него платить. Вдобавок и Минпромторг еще с середины двухтысячных, когда китайские бренды начали входить на наш рынок, их слегка «опасается», не торопясь оказывать им полноценную господдержку. Несмотря на все это, доля китайских брендов в России вышла на плато и остается небольшой, но стабильной. Какое будущее их ждет?

И в горе, и в радости

Учитывая, что развитие китайской автомобильной промышленности фактически началось в девяностые годы прошлого века, а по-настоящему доступными для населения машины стали практически к двухтысячным, можно, пожалуй, даже удивиться прогрессу, который проделала эта отрасль в Поднебесной за неполные три десятка лет. В двухтысячные уровень автомобилизации был крайне низким, и этот эффект низкой базы фактически предопределяет гигантский потенциал и емкость первичного автомобильного рынка Китая по сей день. Тем не менее, в те же двухтысячные китайские бренды задумались не только о насыщении домашнего рынка, но и замахнулись на экспорт. В России, правда, экспорт сопровождался обязательствами по локализации сборки – но китайцев это не остановило, и в 2006-2010 годах Great Wall, Chery, Geely, Lifan и некоторые другие бренды наладили производства в Калининграде, Гжели, Черкесске и других городах. Развитию экспорта косвенно благоволил как раз тот факт, что большинству крупных компаний объем продаж и, соответственно, прибыли на родине позволяли (и по сей день позволяют) снять акцент с доходности на экспортных рынках, сконцентрировавшись на «прощупывании почвы» и изучении покупательских интересов параллельно с формированием имиджа бренда.

Впрочем, всерьез о «формировании имиджа брендов» из КНР в России речь зашла не более десяти лет назад. Достаточно взглянуть не только на объемы, но и на структуру продаж, чтобы понять, что даже за последние пять лет практически все производители ощутимо изменили и качество, и позиционирование своей продукции.

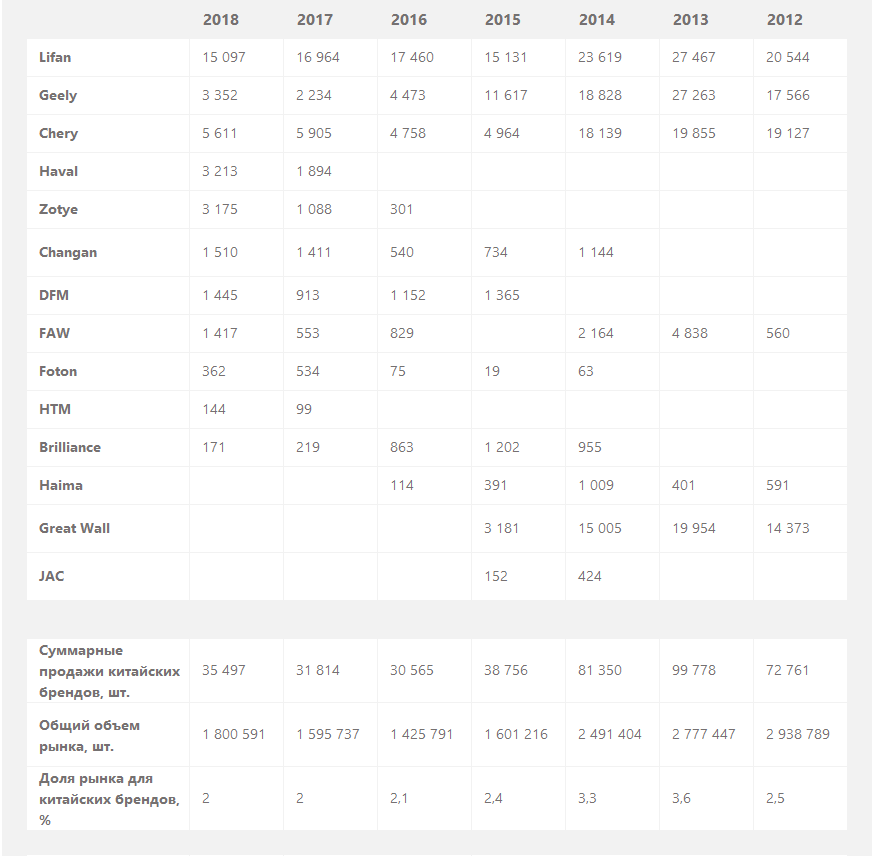

Вернемся в 2014 год. Доллар стоит 35 рублей, наводняющий рынок Hyundai Solaris – полмиллиона, а годовой объем первичного рынка хоть и не дотягивает до 3 миллионов образца 2012-го, но свои 2,5 миллиона собирает. Среди китайских брендов выделяются четыре очевидных лидера – Lifan, Geely, Chery и Great Wall. Их суммарные продажи составляют более 75 тысяч машин – и это свыше 90% всех продаж среди китайских марок. Кроме них продать хотя бы более тысячи единиц техники смогли лишь FAW, Changan и Haima. Однако структура предложения у ведущих брендов совсем не та, что сейчас: модельные линейки практически полностью выстроены на бюджетных предложениях.

Tiggo у Chery – это не ряд моделей, а один-единственный кроссовер чуть дороже полумиллиона рублей, а кроме него компания продвигает компакты Very и Bonus, укладывающиеся в 400 тысяч, седан M11 за те же полмиллиона и большой семиместный универсал CrossEastar за 600 с небольшим тысяч. Lifan упирает на Solano по цене от 400 тысяч и кроссовер X60 за полмиллиона, а заодно держит в линейке ультрабюджетный Smily, который стоит менее 300 тысяч, и довольно устаревший Breez. Geely еще не помышляет о конкуренции с Volkswagen и Toyota, предлагая не самый свежий седан MK и вполне свежий Emgrand – самый безопасный на тот момент китайский автомобиль, набравший 4 звезды в краш-тесте EuroNCAP. Ну а Great Wall, как мы помним, нашел короткий объездной путь к сердцу покупателя с помощью рамных внедорожников Hover и пикапов Wingle, которые можно было купить за 700 тысяч.

Именно эта «терракотовая армия» смогла завоевать 3,3% рынка – добавив к ним 3,6% в 2013 году, это можно зафиксировать как тот максимум, с которым китайцы закрепились на рынке «в годы радости». Но и последовавшие за ними годы «горя» не стали катастрофическими – более того, они продемонстрировали, что китайские бренды вполне умеют держаться в рынке, параллельно обновляя модельные ряды, совершенствуя продукцию и работая над закреплением позиций с помощью локализации.

Причем из 1,6 миллиона проданных в тот год машин далеко не все остались на территории страны: колебаниями валютных курсов и цен воспользовались жители пограничных государств – к примеру, Казахстана и Беларуси. Статистика регистраций новых машин показывает, что за границу уехали не тысячи, а многие десятки тысяч автомобилей – в том числе и китайского производства.

На продажах китайских брендов такое падение рынка не отразиться не могло – более того, их доля сократилась. Сокращение, к слову, составило примерно те же 35%, что и для рынка в целом: с 3,3% до 2,4%. На практике это означало, что из 1,6 миллиона машин, реализованных за год, китайские составляли чуть менее 40 тысяч. Однако здесь стоит учитывать и «коллапс» бренда Great Wall: после нескольких лет сотрудничества с компанией «Ирито» ситуация с ценой поставками машинокомплектов изменилась (не в последнюю очередь из-за колебания курса рубля), и продажи бренда, занимавшего лидирующие позиции наравне с Lifan, Geely и Chery, резко свернулись.

Примерно год спустя началось и «переосмысление» бренда Geely в России. Компания, еще в 2010 году выкупившая активы Volvo, логично пришла к тому, чтобы вывести с рынка устаревшие модели, заменив их новыми – как по возрасту, так и по уровню качества и, соответственно, цены. Разумеется, такой переход от бюджетных машин к более дорогим не прошел безболезненно: после 19 тысяч автомобилей, проданных в 2014, и 11,5 тысяч в 2015-м продажи в 2016 году упали до 4,5 тысяч, а в 2017-м – до 2 с небольшим. Однако это было осознанное решение: руководство понимало, что потери неизбежны, и по сей день продолжает продвигать новую стратегию: как отметил президент компании Ан Цуйхуэй, это «война не с точки зрения цены, а с точки зрения ценности».

Впрочем, и их коллеги не сидели сложа руки: в Chery нанимали европейских дизайнеров и развивали кроссоверную линейку, частично налаживая ее производство на Дервейсе, а частично импортируя из Китая. Lifan же сделал ставку на сохранение ядра сравнительно бюджетных моделей в лице кроссоверов X50 и X60, но добавил к ним крупный седан Murman, новый семиместный кроссовер MyWay, а затем и компактный X70.

С «местной» точки зрения важно понимать и еще один тезис: положение китайского бренда на российском рынке не является отражением его статуса на родине. К примеру, тот же Changan, который у нас «перебивается мелочью» от 500 до 1 500 машин в год, в Китае имеет совместные производства с Ford, Mazda, PSA и Suzuki, да и собственных машин продает более миллиона ежегодно, имея в ассортименте модели вроде кросс-купе CS85. Ну а если взглянуть на то, что сегодня производит компания BYD, помня ее только по седану F3, который выглядел как копия Toyota Corolla, то и до когнитивного диссонанса недалеко: мечты, которые предлагает построить бренд (BYD расшифровывается как «build your dreams» – «воплоти свои мечты»), изрядно похорошели.

Что будет дальше?

Теперь, с пониманием того, как китайские бренды пришли на наш рынок, и чего добились, можно взглянуть на текущее положение дел и обозначить перспективы ближайшего будущего. Доля рынка для китайских брендов в 2018 году сохранилась на том же стабильном уровне, что и в предыдущие два года: это 2% или чуть больше 35 тысяч машин в штучном выражении. Конечно, на фоне рынка в 1,8 миллиона это капля в море, но с другой стороны, это, к примеру, втрое больше, чем у Peugeot-Citroen, которые в 2014 году продали более 40 тысяч машин, а в 2018 – всего 9. И по сравнению с теми же французами китайцы имеют более осязаемые предпосылки к дальнейшему развитию.

Ключевые драйверы роста в среднесрочной перспективе – это не только новые модели, но прежде всего новые заводы и локализация. Совсем недавно мы рассказывали о том, что Chery, уйдя с Дервейса, начинает сборку своих машин на Автоторе, что позволяет компании продолжить сборку имеющихся моделей, за исключением Tiggo 2, а также расширить ассортимент в будущем. Haval уже в этом квартале запустит свой завод в Тульской области, с конвейера которого пойдут кроссоверы H6 и F7. Lifan с заводом еще официально не определился – однако вероятность того, что компания откажется от небольшого по китайским меркам, но стабильного для себя рынка, невелика. Более того, в списке предприятий, открытых к сотрудничеству и с уже работающими в России, и с новыми для нас китайскими брендами есть Ставрополь Авто, располагающий производственными мощностями до 100 тысяч автомобилей в год. Ну а Geely, к примеру, уже обеспечила себя с запасом: собственный завод BelGee в Белоруссии может выпускать 60 тысяч автомобилей в год.

Ну а еще, говоря о будущем китайских брендов в России, стоит учитывать и новинки. Даже в числе ближайших российских премьер, назначенных на 2019 год, есть крайне интересные модели – к примеру, Geely SX11, Chery Tiggo 4, GAC GS8... В более отдаленной перспективе в этот список определенно стоит добавить Chery Tiggo 8 – а там, глядишь, не только новые модели, но и новые бренды подтянутся…

Вполне обоснованный оптимизм в этом отношении вызывают и сами модели, и постепенно меняющееся восприятие китайских машин российским покупателем. Тот же Tiggo 8, на котором мы поездили в Китае, оставил впечатление целостного и сбалансированного продукта, не требующего радикальной доработки. Ну а о «новом образе» китайских автомобилей в мире и в России в частности речь идет уже давно: процесс этого переосмысления небыстрый. Однако уже сейчас на смену тезисам о низком качестве приходят сравнения с корейским автопромом, который проделал схожий путь от дешевых и массовых, но совершенно не престижных машин к уверенной конкуренции с европейскими брендами.

На твердом фундаменте

Ну а в завершение пару слов стоит сказать и о домашнем рынке Поднебесной как основе для экспортного развития. Модель существования практически всех крупных китайских брендов кардинально отличается от общемировой: в то время как популярные европейские, японские и американские производители диверсифицируют и производство, и продажи, «размазывая» их по всему миру и не концентрируясь на домашнем рынке как ключевом, китайские по-настоящему уверенно чувствуют себя именно дома.

Учитывая растущий рынок, который поглощает машины, как иссохшаяся земля легкий дождь, а также численность населения, объемы продаж в 25 миллионов машин ежегодно кажутся пропорциональными. Для производителей это означает возможность продавать от полумиллиона до полутора миллионов машин ежегодно – то есть, к примеру, Lada, которая в прошлом году реализовала в России 360 тысяч машин, по китайским меркам просто крошечна. И неизвестность для нас многих брендов вроде Baojun, Hanteng, Wuling и множества других не мешает им реализовывать на родине по миллиону автомобилей в год.

Вот еще один наглядный пример. Накануне международного автосалона в Шанхае крупный игрок китайского автомобильного рынка, компания Xingyuan, проводит конкурс Golden Belt Awards – локальный вариант «Автомобиля года», призванный определить лучший автомобиль в пяти номинациях. В голосовании за лучший седан, кроссовер, автомобиль на альтернативном топливе, а также лучший дизайн и собственно лучший автомобиль года участвуют как местные, так и зарубежные издания, включая наше. При этом подавляющее большинство автомобилей-участников российскому автовладельцу незнакомо, хотя и эти машины планируются к экспорту — прежде всего на рынки Индии, Малайзии, Ближнего Востока и Восточной Европы.

Судите сами: к примеру, за звание лучшего кроссовера борются Chery Tiggo 8, Wey VV7, Baojun RS-5, Geely Binyue (он же SX11) и GAC GS5. Но здесь мы рассказали выше как минимум о половине из представленных моделей – а вот в списке седанов сражаются BYD Qin Pro, Chery Arrizo GX, Geely Binrui и Roewe i5, из которых человеку, который не следит за китайским рынком, не знаком ни один.

На практике это означает то, что китайский рынок во многом самодостаточен: разработка и продажи новых машин окупаются даже без вложений в импорт, а прогресс большинства местных производителей «скрыт» от зарубежных глаз высокой покупательной способностью местных потребителей. И меняться ситуация будет постепенно: по мере насыщения домашнего рынка все больше китайских производителей будет обращать свои взоры наружу, чтобы явить миру то, чему они уже научились, и продолжать упорно работать. Ведь что-что, а работать китайцы умеют.

Какое место займут китайцы в России еще лет через 5-7?